6183 sayılı Amme Alacakları Tahsili Usulü Hakkındaki Kanunun 54. maddesinde; ödeme müddeti içinde ödenmeyen amme alacağının cebren tahsil olunacağı, 55. maddesinde; amme alacağını vadesinde ödemeyenlere 15 gün içinde ödemeleri veya mal bildiriminde bulunmaları lüzumunun bir ödeme emri ile tebliğ olunacağı, “Ödeme Emrine İtiraz” başlıklı 58. maddesinde de; kendisine ödeme emri tebliğ olunan şahsın böyle bir borcu olmadığı veya kısmen ödediği veya zamanaşımına uğradığı hakkında tebliğ tarihinden itibaren 15 gün içinde tahsil dairesine ait itiraz işlerine bakan vergi mahkemesi nezdinde itirazda bulunabileceği kurala bağlanmıştır.

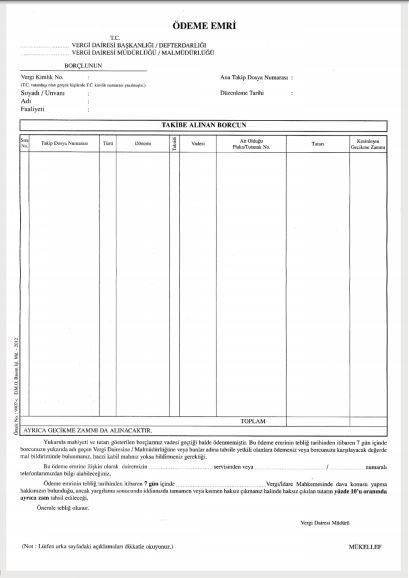

6183 sayılı Kanunun 55. Maddesine göre ödeme emri borçluya gönderilen, borcu, borcun nedenini, asıl ve ferilerini, neye ödeneceğini, ödenmediği taktirde cebren tahsil yoluna gidileceğini, ihtar eden bir belgedir. Ödeme emri ile borçluya son bir kez borcu ödemesi için uyarı yapılır.

Cebren tahsil yollarına başvurulabilmesi için ödeme emri düzenlenmesi zorunludur.Danıştay kararları uyarınca ödeme emri düzenlenebilmesi için kamu alacağının kesinleşmesi, ödeme süresinin dolması ve borcun ödenmemiş olması gerekir.

Kendisine ödeme emri tebliğ edilen kişi, belirtilen süre içinde borcu ödemeli yada aynı süre içinde ödeme emrine karşı idare/vergi mahkemesinde dava açması gerekmektedir.

Danıştay kanunda belirtilen unsurları taşımayan ödeme emirlerinin iptali (Danıştay 3. Dairesi, 1995/647) gerekeceğine, bazı kararlarda ise yok hükmünde olduğuna (Danıştay 4 Dairesi, 2022/4463) karar vermektedir.

Vergi Usul Kanunu tahakkuk etmemiş olan vergiler için geçerli olup, tahakkuk eden vergiler için 6183 sayılı Kanun uygulanacak ve ödeme emri düzenlenecektir.

Şüphesiz ödeme emri düzenlenmeden cebri tahsil yollarına gidilemeyecek , özellikle haciz işlemi yapılamayacaktır.Danıştay 9. Dairsinin 2006/2331 sayılı kararında "...alacağın cebri icra yoluyla tahsiline ödeme erminin tebliğ ile ile başlanacağı, yukarıda anılan Kanunun 55. Maddesinin gereği olarak haciz işleminin tatbiki için öncelikle borçluya ödeme emri gönderilmesi gerektiği sonucuna ulaşılmaktadır" denilmektedir.

Ödeme emri hem idari para cezaları hem de vergi yönüyle tahsile yönelik işlemler olup, bu işlemler öncesinde tarh ve tahakkuk işlemleri yapılması gerekmektedir. Özellikle vergi borcu yönüyle ihbarname düzenlenmeli, idari para cezaları yönüyle ise para cezasının tahakkukuna ilişkin kararın ilgiliye tebliği gerekmektedir. Bu şekilde düzenlenen tarh ve tahakkuk işlemleri kesinleştikten sonra ödeme emri düzenlenebilecektir. Vergi Mahkemeleri kesinleşmeyen amme alacakları için düzenlenen ödeme emirlerine karşı açılan davalarda "Yukarıda aktarılan yasa hükümlerinden de anlaşılacağı üzere, ancak, kesinleşmesi ile tahsil edilebilecek duruma gelmesine rağmen vadesinde ödenmeyen kamu alacakları için ödeme emri düzenlenmesi mümkün bulunmaktadır." cümlesini sık sık gerekçe yapmaktadır.

Limited şirketten kaynaklanan vergi borcu nedeniyle ortak ve kanuni temsilci sorumluluğuna gidilebilmesi için 6183 sayılı Kanunun 35. Maddesi uyarınca ödeme emri düzenlenmesi gerekmekte olup, şirket ortaklarına yönelik takibata başlanabilmesi için kamu alacağının şirketten tahsil imkanının bulunmaması veya tahsilatın yapılamayacağının kuvvetle muhtemel olması şarttır.

İdari para cezaları hakkında düzenlenecek olan ödeme emirleri için cezanın kesinleşmesi gerekmektedir.Kabahatler Kanununun "Başvuru Yolu" kenar başlıklı 27. maddesinde:"İdarî para cezası ve mülkiyetin kamuya geçirilmesine ilişkin idarî yaptırım kararına karşı, kararın tebliği veya tefhimi tarihinden itibaren en geç onbeş gün içinde, sulh ceza mahkemesine başvurulabilir. Bu süre içinde başvurunun yapılmamış olması halinde idarî yaptırım kararı kesinleşir." kuralı yer almakta olup, 19.09.2024 günlü Resmi Gazetede yayımlanan Danıştay 4. Dairesi kararında;

"İdari para cezasına ilişkin genel kurallar Kabahatler Kanunu'nun çeşitli başlıklar altındaki bir çok maddesinde düzenlendiği hâlde, bunların ödeme emri ile ne zaman isteneceğini gösteren Müstakil bir madde bulunmamaktadır. Kanun'un 17. maddesinin 4. fıkrasında, genel bütçeye gelir kaydedilmesi gereken idari para cezalarına ilişkin kesinleşen kararların, 6183 sayılı Kanun hükümlerine göre tahsil edileceği şeklinde dolaylı bir ifadeye yer verilmiş ise de, maddenin genel ifadesinden burada asıl anlatılmak istenilenin, cezanın hangi idare tarafından ve hangi hükümlere göre tahsil edileceğini göstermek olduğu, Kanun'un 27. maddesinde, idari yaptırım kararının, onbeş gün içinde sulh ceza mahkemesine başvurulmaması hâlinde kesinleşeceği öngörüldüğünden, 17. maddesinde geçen "kesinleşen karar" ibaresinden, cezanın dava açılması hâlinde davanın sonunda kesinleşeceğinin anlaşılması gerektiği, dolayısıyla ancak bundan sonra ödeme emri ile istenebileceği sonucuna ulaşılmaktadır.

Bakılan uyuşmazlıkta ise, davacının ödeme emrinin dayanağı olan idari para cezasına yaptığı itiraza ilişkin dava devam ederken söz konusu ödeme emrinin düzenlendiği, dolayısıyla dava konusu ödeme emrinin düzenlendiği tarih itibarıyla kesinleşmemiş idari yaptırımın tahsili amacıyla düzenlendiği görülmektedir.

Bu durumda, 1593 sayılı Kanun uyarınca verilen idari para cezasının kesinleşmeden tahsili olanağı bulunmadığından, söz konusu para cezasının 6183 sayılı Kanun kapsamında tahsili için düzenlenen dava konusu ödeme emrinin tümünün iptali gerektiğinden, İdare Mahkemesi kararının davanın reddine ilişkin kısmında hukuki isabet bulunmamaktadır. " gerekçesine yer verilmiştir.

İçeriği vergi yada idari para cezası olsun, düzenlene ödeme emirleri cebri tahsil öncesi son uyarı işlemleri olduğundan bu aşamaya gelmeden tahakkuk işlemlerine karşı dava açılmalıdır. Kamu borcunun esasına ilişkin itirazlar ancak açılacak bu davalarda ileri sürülebileceğinden dava açılmaması halinde ödeme emrine karşı açılacak davalarda ancak borcun ödendiği yada böyle bir borcun olmadığı veya zamanaşımı itirazı ileri sürülebilecek olup, bunun dışında hukuken itiraz imkanları kısıtlı olacaktır.

Ödeme emrine karşı dava açma süresi 7 gün iken 5 Aralık 2017 tarihli ve 30261 sayılı Resmî Gazetede yayımlanan 7061 sayılı Bazı Vergi Kanunları İle Diğer Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun ile 6183 sayılı Kanunun 15’inci, 55’inci, 56’ncı ve 60’ıncı maddelerinde ve 58’inci maddesinin birinci ve yedinci fıkralarında yer alan “7” ibareleri “15” şeklinde değiştirilmiştir.Kendisine ödeme emri tebliğ edilen şahıs, tebliğden itibaren onbeş (15) gün içinde ödeme emri içeriği borca göre idare mahkemesi yada vergi mahkemesinde iptal davası açmalıdır.

Ödeme emrinin ardından cebri tahsil yollarına başvurulacağından açılacak davalarda yürütmeyi durdurma talep edilmelidir.

Sonuç olarak, kamu borcunun ödenmesine ilişkin son çağrı olan ödeme emrinin tebliği halinde (daha önce dava açılmasın yada açılmasın) bir an önce görevli yargı merciine başvurularak yürütmesinin durdurulması talep edilmelidir, aksi taktirde onbeş günlük sürenin sonunda cebri tahsil yolları ile kamu borcunun tahsili yoluna gidilebilecektir.

Av. Sadi KAYABAŞI